中存储网消息,31日,IDC发布《中国第三方云管理服务市场份额报告,2019》数据显示:2019年,中国第三方云管理服务市场规模达到5.6亿美元,同比增长82.6%,2019-2023年预期内该市场复合增长率将达到54.7%,2023年市场规模预计达到32.1亿美元。

中国公有云、私有云、多云/混合云的并行快速发展催生并壮大了第三方云管理服务市场。

从总体发展来看:

云计算服务商越来越重视云管理服务合作伙伴培育。继AWS和Azure积极将云管理服务商认证计划引入中国后,本土云服务商也开始逐渐重视该生态的培育。2019年阿里云、华为云和天翼云等都授权了一批聚焦与云评估与迁移、运维与开发的合作伙伴。

原有IT服务商和新兴云管理服务商的业务边界融合。在某一行业具有较强的客户积累和经验的集成商或软件开发商,或在人工智能(AI)和大数据等垂直领域具备一定优势的技术服务商很容易受到云服务商青睐而被纳入云管理服务合作生态,新兴云管理服务商业逐渐从云运维管理拓展到咨询、迁移和开发等综合服务领域。

多云或混合云需求强劲驱动云管理服务市场增长。国内主要公有云服务商均推出了公有云同技术架构的私有云版本,再加上私有云领域原有的众多解决方案,同一服务商的多个云服务(同源异构)、不同服务商的多个云服务(异源异构)的混合云管理需求与日俱增。

云管理软件和服务的发展战略选择呈现多样化特征。从当前来看,云管理服务商的发展战略不尽相同,或采取服务跟随软件、服务和软件并重、软件跟随服务战略。从中长期来看,国内云管理平台软件和云管理服务的市场壁垒将逐渐加深,相互之间被替代的可能性比较小,云管理软件商和服务商的竞合关系将进一步深化。

制造、零售、政府、金融行业企业客户需求明显。2019年制造、零售围绕公有云、混合云,政府、金融围绕私有云、混合云的建设持续保持高增长,有力带动了对云管理服务的需求。除云基础设施运维外,第三方云管理服务商还必须具备容器化改造、DevOps体系建设、业务中台和数据中心构建、同源异构和异源异构IT环境管理的综合服务能力。

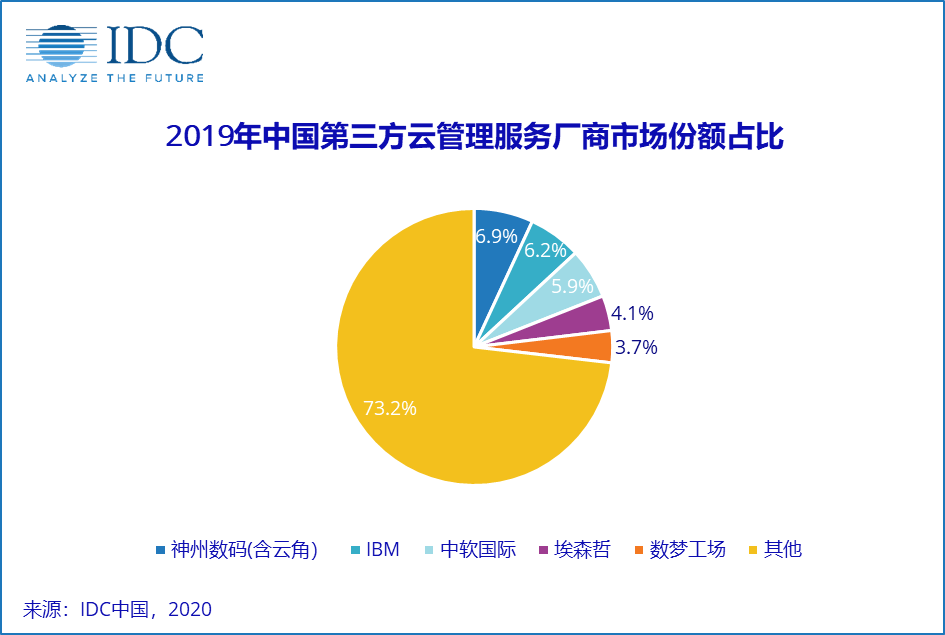

从服务商市场份额来看:

2019年,神州数码(含云角)、IBM、中软国际、埃森哲、数梦工场位居中国第三方云管理服务市场前五,共同占据26.8%的市场份额。与2018年相比,大型服务商表现得相对稳定,神州数码、中软国际、IBM、埃森哲等都增加了该领域的人力投入,全面布局该领域的长期发展;软通动力、安畅网络等也在积极扩展与主流公有云和私有云服务商的合作,谋求更大化的开疆辟土;另外,我们也看到以万国数据为代表的的数据中心服务商正在加紧布局云管理服务市场并实现了快速增长。但与此同时,也有部分厂商受公司战略调整、市场竞争环境等影响在该市场上增速放缓。总体而言,一些掌握更多客户资源、技术资源的服务商发展步伐快于整体市场。

注:第三方云管理服务是指作为某个/多个公有云或私有云服务商的合作伙伴所提供的云咨询、迁移实施、增值开发和运维服务。现阶段,云管理服务主要包括云咨询规划服务、云迁移实施服务、云运维管理服务、云增值开发服务四个部分,第三方云管理服务商至少需要具备前三种服务能力。《中国第三方云管理服务市场份额报告,2019》聚焦第三方云管理服务提供商,在统计范畴上说明三点:(1)基于自有品牌云基础设施、云平台和云应用提供的云管理服务所获取的收入不纳入统计;(2)云增值开发服务收入统计范畴只限于第三方云管理服务提供商群体,并非中国市场所有基于云的增值开发服务收入;(3)云管理服务商的云资源转售业务收入不纳入统计。

IDC中国企业级研究部高级研究经理刘丽辉表示,2019年中国第三方云管理服务市场依然高歌猛进,云服务商加大云管理服务生态的培育力度、原有IT服务商集中力量开拓云管理服务市场、多云和混合云模式被广泛接受是该市场迅猛发展的主要驱动力。当前该市场仍处于充分竞争和快速发展时期,可观的市场增长潜力还在吸引越来越多的服务商进入,市场先行进入者应把握住为时不多的窗口期,坚定业务发展战略,深入理解云服务商的产品和工具、深入理解行业客户的业务和应用、不断提升云管理综合服务能力,抢占并保持领导者地位。

IDC更多云研究相关报告:

• 中国公有云服务市场跟踪,2019H2(已发布)

• 中国金融云市场跟踪研究,2019H2(已发布)

• 中国工业云市场跟踪研究,2019H2(已发布)

• 中国视频云市场跟踪研究,2019H2(已发布)

• 中国云运营服务市场跟踪,2019H2(已发布)

• 中国云专业服务市场跟踪,2019H2(已发布)

• 中国公有云建设市场预测,2019-2023(#CHC44707619)

• 中国私有云建设市场预测,2019-2023(#CHC44707719)

• 中国云计算市场生态研究,2020(#CHC45498719)