10月8日,刚刚登陆科创板的传音控股发布公告,确认了华为对其的侵权诉讼。虽然传音强调本次诉讼标的金额占公司资产总额、营业收入比例较小,但当日股价还是以大跌超13%收盘,市值缩水超60亿元。

华为的侵权诉讼折射出的是传音在研发投入上的不足。招股书显示,传音近几年的研发投入占营业收入比重仅为3%左右,核心技术专利仅为630项,与华为、OPPO等主流国产手机厂商差距明显。

不过传音的忧患不止如此。华为、小米等已开始发力非洲市场这个传音的大本营;而在传音十分重视的印度市场,由于近两年的激烈竞争,传音在当地处于亏损之中,市场份额也出现下滑。

研发隐忧

在9月30日上市前,就有媒体曝出了华为因知识产权起诉传音控股的消息。而在10月8日的第二个交易日,传音控股通过公告详细披露了该起诉讼。

公告显示,原告华为声称是“珍珠极光Pearl主题壁纸”美术作品的著作权所有权人,诉称被告传音控股将“珍珠极光Pearl主题壁纸”美术作品仅简单调整色彩纯度后持续用在被告开发的HiOS4.1和HiOS5.0系统预置壁纸中,并在发布会、网页展示、广告等宣传中使用该壁纸的行为,侵犯了原告的署名权、修改权等人身权利。华为向传音控股索赔2000万元。

传音方面认为,诉讼标的金额占公司目前资产总额比例为0.1889%,占公司2019年上半年营业收入比例为0.1904%,诉讼案件不会对公司未来生产经营构成重大不利影响。

不过,二级市场的投资者还是给出了自己的答案。在经过上市首日的暴涨之后,10月8日传音控股便迎来大跌,最终下跌13.08%收盘,当日市值蒸发超60亿元。

实际上,华为的侵权诉讼再一次引发了外界对传音控股在技术研发和专利储备上的担忧。

传音历年研发费用及在营收中占比

招股书显示,传音2016年、2017年、2018年和2019年上半年研发费用分别为3.85亿元、5.98亿元、7.12亿元和3.49亿元,在营业收入中占比为3%左右。而上交所资料显示,已公布今年半年报的28家科创板公司,研发费用在营业收入中占比的算术平均值为13%。

在专利方面,传音核心技术形成专利共计630项,正在申请且受理的境内和境外专利合计项1655件,其中受理的发明专利1064件。这个专利数量与动辄以万计的华米OV差距巨大。以OPPO为例,截至2019年9月,OPPO全球专利申请量超过38000件,授权数量超过12000件。

近两年,随着市场竞争越来越激烈,国产厂商们都加大了在研发上的投入,以加强创新、提升产品竞争力。OPPO称今年将有100亿元用于研发;雷军也宣称明年小米研发投入将超100亿元,小米甚至投入5亿元研发出一款环绕屏概念机。

传音也在招股书中坦诚,手机行业的竞争日益激烈,为了及时满足不断变化的市场需求,企业需掌握相应的产品技术。加大企业的研发投入,加强企业的持续创新能力,做到“生产一代、储存一代、开发一代”的动态良性趋势。

在传音披露的募资用途中,有上海手机研发中心和深圳手机及家电研发中心两个建设项目,分别将投资2.05亿元和2.24亿元。

非洲大本营面临华为、小米竞争

传音从非洲起家,手机出货量中以非洲市场为主,主营业务收入也主要来自非洲市场。2016年、2017年、2018年和2019年上半年非洲市场主营业务收入占比分别为88.62%、76.86%、77.30%和80.37%。

非洲手机市场排名

传音在招股书中称,2018年公司手机出货量1.24亿部,根据IDC统计全球市场占有率达7.04%,在全球手机品牌厂商中排名第四;非洲市场占有率高达48.71%,排名第一。这也是传音被称为“非洲之王”的原因。

传音在非洲市场的成功是有先发优势的。传音控股的前身成立于2006年,2008年便决定全面聚焦非洲,当时正值10亿人口的非洲迎来手机普及。

在品牌方面,传音采取了多品牌战略,通过中高端品牌TECNO、大众品牌itel和时尚科技品牌Infinix三个手机品牌覆盖不同的人群;同时采取了类似OV早期的广告轰炸和明星代言的策略。招股书显示,2016年、2017年、2018年和2019年上半年传音宣传推广费分别为3.2亿元、6.77亿元、7.06亿元和4.01亿元,有的年份甚至超过了研发费用。

更让传音官方和高管津津乐道的本地化的研发体系。传音在招股书中称,针对非洲消费者的市场需求,传音研制了黑人肤色摄像技术、夜间拍照捕捉技术和暗处人脸识别解锁功能等个性化应用技术;针对非洲国家局部地区经常停电、早晚温差大、使用者手部汗液多等问题,传音针对性地研制了低成本高压快充技术、超长待机、 环境温度检测的电流控制技术和防汗液USB端口等;针对非洲消费者的娱乐方式,研制了适合非洲音乐的低音设计和喇叭设计。

不过,小米集团副总裁、Redmi品牌总经理卢伟冰曾在接受新浪科技采访时对此并不认同。他认为,全球智能手机用户的使用习惯本质上没有根本上的差异,就如苹果很少单独为某一个国家做iPhone产品。

“传音的策略也是售价便宜,但要看背后靠的是什么。是把成本降下来?还是通过高效率的商业模式。这是两种不同的方式,也能看到竞争力的强弱。”他说。

一方面,小米已经在今年初宣布成立非洲地区部;另一方面,分拆后的Redmi今年要发力的新市场之一就是非洲。与国内类似,Redmi在非洲市场的发力点还是会依靠电商和高性价比。“Redmi在埃及已经做的不错,今年要进入东非、中非和西非市场。”

同样瞄准非洲市场的还有此次起诉传音的华为。华为于近期在南非等地推出了线上平台“华为商城”,进一步加大非洲市场推广。

印度市场连续亏损 份额出现下滑

随着传音在非洲市场份额的不断攀升,从2016年起,也即是传音成立十周年,传音开始立足非洲向印度、南亚等新兴市场拓展。

传音副总裁阿里夫曾在接受新浪科技采访时表示,传音在非洲积累的经验可以借鉴到印度,传音仍旧会采用本地化的思维来拓展新市场。比如印度人吃饭用手比较多,这时候来电话就比较麻烦,而传音做出的手机解锁功能是防油的,吃饭时来电话可以直接解锁。

印度手机市场排名

IDC数据显示,从2016年到2017年,传音在印度的市场份额从3.40%快速增长至9.03%。然而,越来越多的手机厂商也开始在印度市场发力,竞争越来越激烈。

以小米为例,其2018年开始大幅在印度等海外市场进行国际化扩张。按照小米官方的说法,在智能手机市场,小米已经连续多个季度成为印度市场第一。

为传音贡献主要出货量的功能机市场上,印度本地运营商reliance jio也给传音带来了巨大的威胁。其在功能机领域推出了绑定流量的超低价功能机业务,直接导致了传音市场份额的下滑。

根据IDC数据显示,Lyf手机2018年在印度的市场份额从5.13%增至20.25%,小米从9%增至12.71%,传音则从9.03%降至6.72%,传音功能机市场占有率由2017年的13.65%下降至2018年的8.45%。

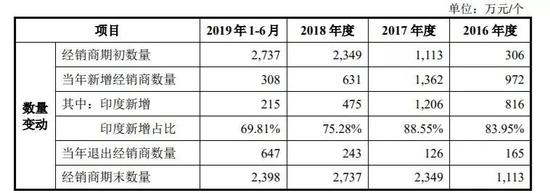

传音历年经销商数量

在渠道上,受到印度市场经销商退出的增多的影响,传音的经销商数量也从2018年的2737个,下降至2019年上半年的2398个。

为了应对竞争,传音在印度市场采取了更加激进的价格策略,印度市场手机产品平均毛利率水平为12.51%,远低于非洲市场手机产品26.06%的平均毛利率。同时由于品牌、人员等支出,导致两家印度销售公司S MOBILE DEVICES LIMITED 、G-MOBILE DEVICES PRIVATE LIMITED报告期内累计亏损较大。

招股书显示,其中前者2016-2019年上半年累计亏损2.35亿元,后者累计亏损5.89亿元,两家印度销售公司累计亏损高达8.24亿元。

拓展IoT和互联网业务

目前,传音的营收中以手机产品的贡献为主。报告期内,其手机产品销售收入占当期主营业务收入的比例均达到95%以上。

传音规划的硬件+软件生态

不过,传音也在尝试降营收多元化。除了多品牌的手机之外,传音还推出了数码配件品牌Oraimo和家用电器品牌Syinix。Oraimo销售的手机数码配件主要包括智能音箱、智能手环、移动电源、蓝牙耳机等;Syinix家用电器产品主要有电视、冰箱、空调、洗衣机和电风扇等。

在手机硬件的基础上,传音研发了HiOS、itelOS和XOS等智能终端操作系统,并围绕OS操作系统开发应用商店、游戏平台、广告分发平台以及手机管家等工具类软件。传音还与网易等多家国内互联网公司,在音乐、游戏、短视频、内容聚合及其他应用领域进行出海战略合作,开发和孵化移动互联网产品。

根据传音公布的数据显示,截至目前,传音已合作开发5款月活跃用户超过1000万的应用程序。其中,与网易合作开发的音乐流媒体播放平台Boomplay拥有超过4300万激活用户,是目前非洲最大的音乐流媒体平台。今年3月,Boomplay宣布完成2000万美元的A轮融资;此外,传音还称其新闻聚合类应用程序在尼日利亚、肯尼亚、加纳、埃及等国家新闻App排名前5,短视频类应用程序在尼日利亚、肯尼亚、埃塞俄比亚、加纳等国家分类排名前3。

如此来看,传音在智能硬件和互联网上的多元化策略与小米有着异曲同工之处。

在非洲市场,传音依靠手机业务上的优势,推进其智能硬件和互联网业务有着先天的入口;但在印度市场,小米也加快了电视、互联网等业务的扩张速度。

随着华为、小米等越来越多的国产厂商进入和发力非洲、印度这类的新兴市场,传音能否保持原有的市场份额,并实现业务和营收的多元化,无疑面临着不小的挑战。