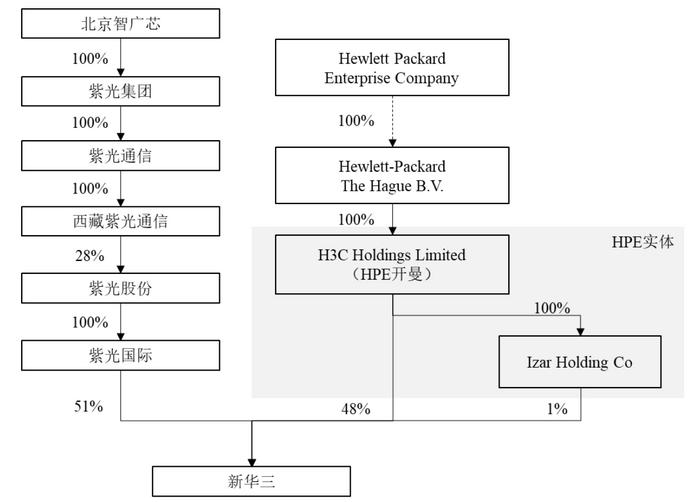

26日晚间,紫光股份发布《重大资产购买预案》公告称,紫光股份拟由全资子公司紫光国际以支付现金的方式向HPE开曼购买所持有的新华三48%股权,以支付现金的方式向Izar Holding Co购买所持有的新华三1%股权,合计收购新华三49%股权。

交易前新华三股权结构

本次交易中HPE开曼持有的新华三48%股权的交易作价为3,428,535,816美元,Izar Holding Co持有的新华三1%股权的交易作价为71,464,184美元,新华三49%股权合计作价3,500,000,000美元。

与此同时,紫光股份发布《2023年度向特定对象发行A股股票预案》公告,向特定对象发行股票募集资金总额不超过1,200,000.00万元,同时本次发行股票数量不超过本次向特定对象发行前公司总股本的25%,即本次发行不超过71,501.9968万股。募集资金用途如下图:

本次发行前,紫光股份无实际控制人,控股股东系西藏紫光通信科技有限公司。截至本预案公告之日,西藏紫光通信科技有限公司直接持有紫光股份股份80,087.0734万股,占公司总股本的28.00%。

本次向特定对象发行股票数量不超过71,501.9968万股,若假设本次发行股票数量为发行上限71,501.9968万股,则本次发行完成后,紫光股份的总股本为357,509.9842万股,西藏紫光通信科技有限公司直接持股80,087.0734万股,持股比例为22.40%,仍为紫光股份的控股股东。

新华三财务数据

2016年5月,紫光股份通过全资子公司紫光国际完成对新华三51%股权的收购。2016年5月1日,紫光国际与HPE开曼、新华三签署了《股东协议》。2017年12月6日,HPE开曼向其全资子公司Izar Holding Co转让了新华三1%的股权;该次股权转让完成后,Izar Holding Co成为新华三的股东,受《股东协议》约束。

根据《股东协议》的约定,2019年5月1日至2022年4月30日期间,HPE开曼或届时持有新华三股权的HPE实体可向紫光国际发出通知,向紫光国际或公司出售其持有的新华三全部或者部分股权,即卖出期权。

为继续推动双方合作与协商,紫光国际与HPE开曼、Izar Holding Co、新华三、紫光集团等签署了关于卖出期权行权期限之延期的同意函,对《股东协议》进行修订,将上述卖出期权行权期延长至2022年12月31日。

自进入卖出期权行权期以来,双方一直就卖出期权行权事项友好协商。经过双方多轮沟通,HPE开曼、Izar Holding Co于2022年12月30日向紫光国际发出了《关于行使卖出期权的通知》。通过本次交易,紫光股份将妥善解决前述卖出期权行权事宜。