SEMI 半导体协会数据显示统计,2017-2020 年全球约有 63 座晶圆厂新建,其中约有 26 座晶圆厂位于中国大陆,占比高达41.27%。此外,随着晶圆厂的陆续投产,半导体制造材料的需求也会迎来大爆发,同时随着晶圆厂的大规模出现,势必造成代工业竞争的加剧,激烈的竞争将导致晶圆厂的降成本需求,从而刺激国产设备和国产半导体材料应用的加速。

为您带来目前主营业务中包含半导体材料的上市公司盘点,就其市值,财务状况,布局等情况进行分析。

3000亿市场容量 半导体材料国产化亟待提升

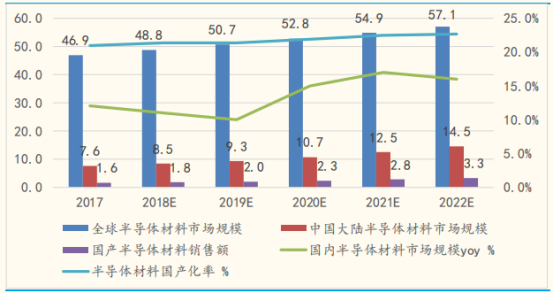

半导体材料主要分为晶圆制造材料和封装材料两大块,数据显示,2017年,全球半导体材料市场恢复增长,产业规模达到469.3亿美元,同比增长9.60%。其中,晶圆制造材料和封装材料市场规模分别为278.0亿美元和191.1亿美元。然而,统计结果显示2016 年国内半导体半导体材料市场总规模已达 651 亿元,在占全球半导体材料市场规模比重超过 20%,而半导体材料的国产化水平仍常年保持在20%左右,具体如下:

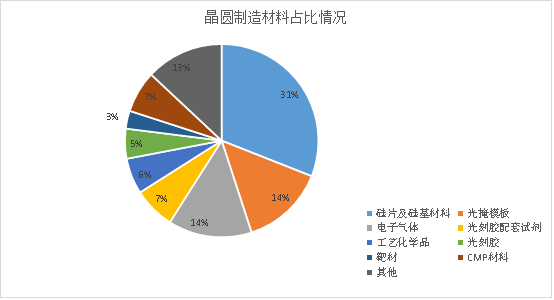

按照产品收入占比情况来看,晶圆制造材料中,硅片及硅基材料最高占比 31%,其次依次为光掩模版 14%、电子气体13%,光刻胶 5%及其光刻胶配套试剂 7%,如下所示:

封装材料中,封装基板占比最高,为 40%,其次依次为引线框架 16%,陶瓷基板 11%,包封材料13%,键合线 15%。

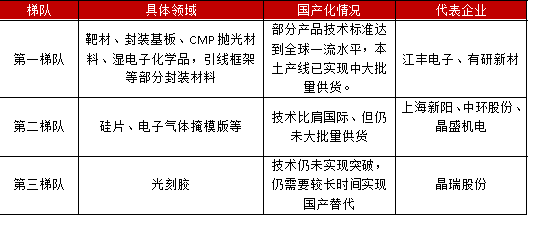

如果按照我国半导体材料细分产品竞争力强弱进行区分,可以将半导体材料市场分成三大梯队,如下所示:

21公司中仅巨化股份营收破百亿 制冷剂龙头加速电子化学品布局

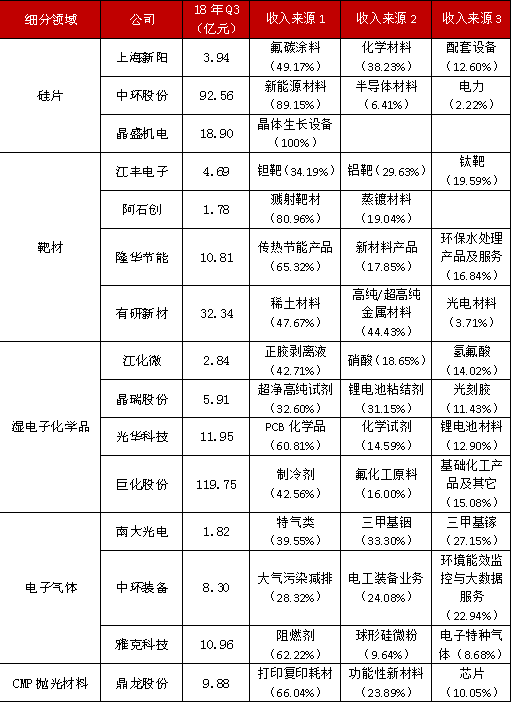

对目前涉及到半导体材料生产的上市公司进行了整理,结果如下:

可以看到这些公司总体的营收规模均偏小,21家公司中有11家公司营业收入在10亿元以下,50亿元以下的公司共有18家,营收规模最大的是巨化股份,2018年1-9月该公司营收规模达119.75亿元,这也是这些公司中唯一一家规模破百亿的企业,然而需要注意的是巨化股份虽然联合集成电路大基金设立中巨芯科技,并不断并购拓展在电子化学品方面的布局,但主要业务目前仍以制冷剂为主,电子化学品收入占比尚处于1%以下,规模还只有数千万级别,但欣喜的是湿电子化学品已经获得中芯国际、华虹宏力、京东方和天马集团等国内重点企业的认同,电子级硝酸已经连续向芯片制造企业供货,三酸也成功进入中芯国际、武汉新芯等生产线。巨化股份在电子化学品方面的布局主要如下所示:

从这些半导体材料上市公司的收入结构可以看出,营收规模偏低的同时,一些企业的主营其实并不是半导体材料这一块,国内半导体材料行业与国际巨头之间差异明显。

PCB龙头深南电路市值最大 封装基板业务占比稳定发展

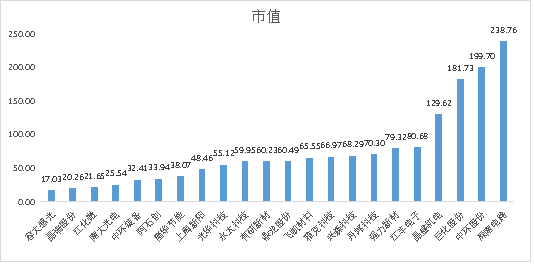

从市值情况来看,这些公司中深南电路总市值最高达238.76亿元,市值在100亿元以上的公司仅有4家,分别为深南电路、中环股份、巨化股份和晶盛机电,市值最低的容大感光为17.03亿元,具体如下所示:

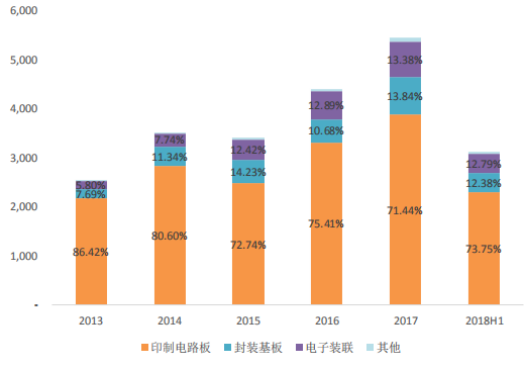

深南电路近年来的收入结构如下所示:

深南电路是我国PCB龙头企业,根据2018年Prismark一季度报告,深南电路位列全球PCB企业第21名,是前三十大厂商中唯一的中国内资企业。PCB行业目前竞争充分,集中度较低,全球第一的 PCB 企业市占率仅 6%,而深南电路的市占率稳步上升,从2004年的0.15%上升到2017年的1.43%。

封装基板从HDI板发展而来,是一种高端的PCB,具有高密度、高精度、高性能、小型化及薄型化等特点,应用于芯片封装领域。从公司招股说明书披露数据来看,公司封装基板营收主要来自于微机电系统类,占比超过 40%,其次是存储芯片类,占比超过 10%。公司当前已经成为日月光、安靠科技、长电科技等全球领先封测厂商的合格供应商。公司制造的硅麦克风微机电系统封装基板大量应用于苹果和三星等智能手机中,全球市场占有率超过30%。

本土唯一半导体级单晶硅炉供应商 晶盛机电或受益硅片景气周期

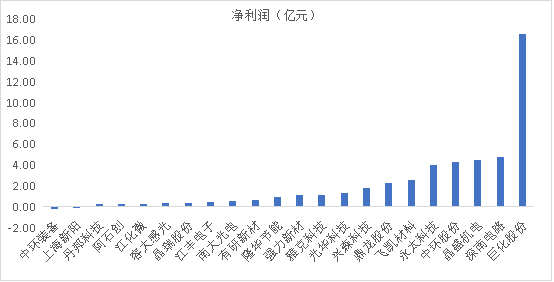

从净利润情况来看,这些公司中净利润最大的公司为巨化股份,2018年1-9月净利润达16.53亿元,排名第二的为深南电路,净利润为4.73亿元,与巨化股份差异明显,具体情况如下所示:

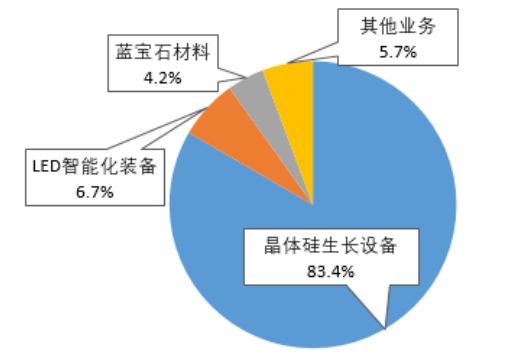

可以看到前三名中,晶盛机电和国内PCB龙头深南电路净利润规模相近,该公司最早主营光伏单晶炉,之后逐渐开始研制多晶硅铸锭炉、半导体级生长设备等,产品线得以扩充,公开资料显示公司主营业务构成如下所示:

目前来看,公司业务主要还是以光伏为主,公开资料显示截止2018年6月30日,公司未完成合同总计24.22亿元。其中,未完成半导体设备合同1.32亿元。7月以来,公司新签订光伏设备订单超过10亿元,中标了半导体设备订单超过4亿元,目前在手合同正常执行中。

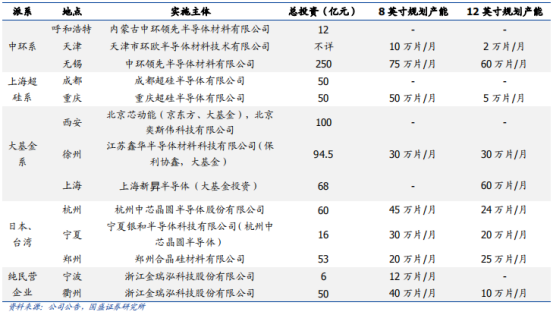

但需要注意的是,晶盛机电是本土唯一的半导体级单晶硅炉供应商,12寸大硅片也在工艺研发过程当中,据了解目前国内多条半导体大硅片厂正在建设中,并将在未来几年内陆续投产,如下所示:

除了上述龙头企业外,部分小型企业在细分领域也有不错的表现,以江丰电子为例,该公司主营靶材生产,旗下客户有——联华电子、台积电、中芯国际、京东方、格罗方德、索尼、海力士、意法半导体等,而硅片方面,虽然目前国外厂商仍呈现垄断态势,16 年全球前五大半导体硅片份额高达 92%(信越化工 27%、SUMCO 26%、环球晶圆 17%、Sitronic13%、LG 9%),大陆企业主要生产低端的 6 英寸的硅片,但最新信息显示,上海新昇半导体(上市公司上海新阳入股)在 12 英寸抛光硅片上已经于 2017 年底量产。在半导体领域技术门槛最高的细分领域光刻胶部分,晶瑞股份则在国内率先实现目前 IC 制造商大量使用的核心光刻胶即 i 线光刻胶的量产,产品采用步进重复投影曝光技术,可以实现 0.35μm 的分辨率。