IC Insights在其最近发布的 2022 年第一季度麦克林报告中,对半导体行业的资本支出做了预测,还包括对 IC 行业产能、前 25 位半导体市场销售领导者、汽车 IC 市场的回顾和分析,以及对 DRAM、Flash、MCU、MPU 和模拟 IC 产品领域的详细预测。

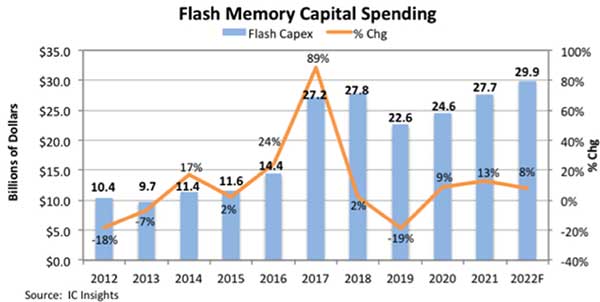

IC Insights 预测今年 NAND 闪存的资本支出将增长 8% 至 299 亿美元,超过 2018 年 278 亿美元的历史高位(下图)。闪存资本支出在 2017 年飙升,当时该行业向 3D NAND 转型,此后每年都超过 200 亿美元。2022 年,闪存的资本支出预计将增至 299 亿美元,因为大型供应商和小型供应商又将保持适度激进的支出水平。

299 亿美元的支出占 2022 年整个 IC 行业资本支出预测 1904 亿美元的 16%,仅落后于代工部门,预计该部门今年将占行业资本支出的 41%。

新的和最近升级的 NAND 闪存工厂包括三星的 Pyeongtaek Lines 1 和 2(也用于 DRAM 和代工);三星在中国西安的二期投资;铠侠在日本岩手的 Fab 6 (Flash Ventures) 和 Fab K1;和美光在新加坡的第三家闪存工厂。此外,SK hynix 为其 M15 工厂的剩余空间配备了 NAND 闪存。

在预测期内,随着 NAND 闪存供应商准备从 2022 年底到 2023 年进入 200 层以上设备的竞争,将需要新的晶圆厂和新设备。三星和美光可能是第一个开始量产的公司今年晚些时候的 200 层设备。两家公司以及 SK hynix 目前都在量产 176 层 NAND。三星位于中国西安的晶圆厂是(并将成为)领先 NAND 的关键制造基地,拥有 2 家晶圆厂,每家晶圆厂全面投产后每月可生产 120,000 片晶圆。随着对企业存储应用的日益关注,SK hynix 预计将在 2023 年迁移到 196 层。