根据TrendForce的调查,第三季度 NAND 闪存市场的增长主要是由数据中心和智能手机行业的强劲需求推动的。

更具体地说,NAND 闪存供应商的超大规模客户和企业客户保持了从 2Q21 开始的采购活动,以部署基于新处理器平台的产品。

另一方面,主要智能手机品牌也在本季度扩大了 NAND 闪存采购活动,因为它们准备发布新的旗舰机型。

因此,服务器和智能手机行业的客户对 2021 年第三季度 NAND 闪存行业的收入增长做出了重大贡献。但与此同时,供应商也警告称,来自 PC OEM 的订单开始出现下滑迹象。

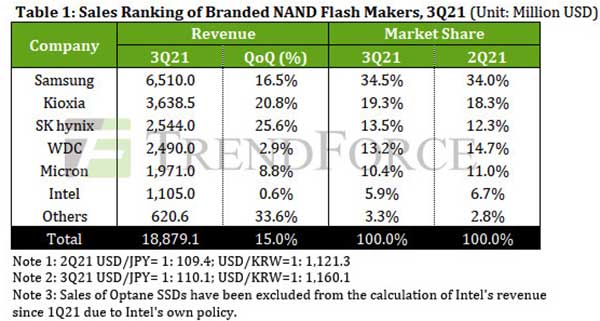

从整体上看,2021 年第 3 季度,行业每季度 NAND 闪存位总出货量环比增长近 11%,同季度整体 NAND 闪存 ASP 环比增长近 4%。由于价格上涨和出货量扩大,第三季度 NAND 闪存总收入环比增长 15%,达到 188 亿美元的历史新高。

进入 2021 年第 4 季度,由于代工市场的产能紧缩问题仍未解决,持续的组件缺口的影响已扩大到 NAND 闪存市场的众多应用领域。目前,NAND闪存组件相对于其他种类的关键组件非常丰富。对于 OEM 和 ODM 而言,NAND 闪存库存水平与其他组件的库存水平之间的差异在过去几个月中一直在扩大。因此,他们不得不缩减订单并减少 NAND 闪存的库存。随着库存调整的发生,NAND闪存合同价格将开始下降,从而结束供应商几个季度的强劲收入增长。

三星

由于来自超大规模厂商和智能手机品牌的采购需求,NAND 闪存市场普遍反映三星的 NAND 闪存位出货量环比仅增长约 5%,原因是 PC OEM 的需求减弱以及三星客户携带的某些其他组件的库存水平较低。它在 2021 年第三季度的 NAND 闪存收入达到 65.1 亿美元,环比增长 16.5%。

铠侠

虽然来自 PC OEM 的订单开始减少,但它仍然受益于其主要智能手机和数据中心客户在 2021 年第三季度的订单,其 NAND 闪存位出货量环比增长超过 15%。由于NAND闪存市场仍处于供不应求的状态,ASP环比增长约4%,实现收入36.4亿美元,环比增长20.8%,创下公司历史最高单季度收入。

SK

海力士在3Q21所有NAND闪存供应商中,其位出货量增长最高,环比增长超过20%。这一表现可归因于几个原因:智能手机品牌采购活动的周期性好转,数据中心领域的需求持续强劲,以及公司因预计即将到来的淡季需求疲软而进行库存清理。由于 ASP 环比增长约 5%,其 3Q21 的 NAND 闪存收入达到 25.4 亿美元,环比增长 25.6%。

西部数据

尽管其 PC OEM 客户因供应链中断而减少了 SSD 订单,并且零售端的需求也仍然疲软,但由于企业级 SSD,该公司能够在 21 年第三季度将其 NAND 闪存位出货量环比增加 8%数据中心部门的需求和智能手机品牌发布新智能手机型号的 NAND 闪存需求。尽管如此,由于公司越来越关注大客户和高密度产品,平均售价环比下降 3%。其 2021 年第三季度的 NAND 闪存收入达到 24.9 亿美元,环比增长 2.9%。

来自数据中心领域的美光需求依然强劲,客户继续采用 176L 产品。然而,智能手机市场的出货量份额落后于其他 NAND 闪存供应商。此外,其PC OEM客户开始受到半导体芯片供应不均的影响。鉴于这些因素,NAND 闪存位出货量环比增长 4%。另一方面,NAND 闪存市场在 2021 年第 3 季度仍处于严重短缺状态,从而推动 ASP 环比上涨约 5%。因此,第三季度 NAND 闪存收入达到 19.7 亿美元,环比增长 8.8%。

英特尔

虽然数据中心领域持续强劲的需求导致企业级固态硬盘价格大幅上涨,公司 21 年第三季度平均售价上涨近 6%,但由于无法采购足够的上游组件,该公司无法完全满足客户需求。上游组件的缺乏导致 NAND 闪存位出货量环比大幅下降约 5%,并抵消了 ASP 上涨带来的上升势头。2021 年第三季度 NAND 闪存收入仅达到 11.1 亿美元,环比增长 0.6%。