根据调研机构 DRAMeXchange 的数据,2014年中国DRAM消化量已达47.89亿颗(2Gb equiv),总计102亿美元,占全球产能的19.2%。一方面,中国武岳峰资本与赛普拉斯就收购美国半导体公司ISSI斗智斗勇;另一方面,武汉新芯确定统筹中国DRAM产业发展,将汇集三大技术(DRAM、3D NAND、NOR)成为中国重要内存芯片基地。

DRAM属于资本密集产业,光土地、厂房不含设备,就得耗资20~40亿RMB,投产六万片即超过200亿RMB,若要达到较具经济规模的10万片产能,就得另外花上400~800亿RMB才有办法做到,仅剩三家(三星、美光、SK海力士)独大的DRAM市场。

目前来看,大基金对啃下了存储产业这块硬骨头的决心非常重,在资金、技术、人才、IP等方面完成初步布局。

1.与国际大厂谈技术合作:武汉新芯2015年年初正式与Spansion合作,展开3D NAND的技术开发。英特尔强势主导与DRAM厂的全力配合下,DDR4内存将在服务器领域率先切入。

2.收购美国半导体企业:武岳峰资本收购美国半导体公司ISSI已到最后阶段,尘埃将落定。对国内取得IP专利提升DRAM领域技术竞争力非常重要。

3.挖角台湾存储产业人才:中芯国际营运长赵海军为台湾DRAM厂商茂德技术发展暨产品本部兼大中华事业部副总裁。同样被视为目标的还有台湾瑞晶团队与华亚科、南亚科人才。尔必达前社长坂本幸雄,也在合肥现身力求东山再起。

4.整合国内产业和人才优势:北京已是中国IC重要应用市场,还有北京、清华大学以及中科院微电子中心等知识人才优势;而上海则有已逐步建立起IC产业链的中芯国际;联发科、Marvell、君正科技等在内的厂商,签署了14项与25项落户合肥的合作案;武汉新芯筹建第二座晶圆厂,武汉成为中国内存芯片基地。

TrendForce旗下记忆体储存事业处DRAMeXchange指出,除了大基金外,中芯国际、湖北省科技投资集团、湖北基金、华芯投资等都会投资,远期计划要募集到240亿美元的规模,长期产能目标达每月30万片,正式展开中国DRAM产业发展的计划。

从目前工厂规模来看,武汉新芯一厂投片已接近满载水位,现有工厂初期产品以NOR为主。倘若再加上DRAM产能,势必将再兴建另一座12寸晶圆厂来满足未来产能的需求。DRAMeXchange预估,未来武汉新芯将汇集DRAM、3D NAND与NOR技术成为中国半导体产业的技术领头羊,且将至少拥有二座12寸晶圆厂的中国内存芯片基地。

DRAM产业走过了景气谷底,加上需求的持续保障,DRAM厂重新开始考虑建厂,从去年下半年开始陆续启动扩建新厂,各家产能竞赛再起,并稳步升级工艺。今年以来,中国政府积极扶持自有DRAM产业,各项政策与收购动作浮上台面,搅局这一竞争格局相当稳定的市场。

鹿死谁手还未可知,但对整个DRAM 产业的影响显而易见。国内基金资金充足、内需市场庞大、人才梯队日益完善,资源装备优良大举进军DRAM市场,攻城拔寨的速度将在未来几年内改变整个存储产业的格局。

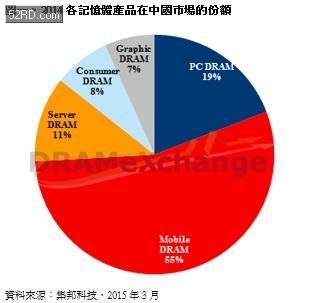

业内人士预计,从DRAM厂新建到试产需两年以上的时间,估计中国将先切入技术较容易的 PC DRAM,至于近年成长快速的 移动DRAM 产能要追赶主流大厂,预估还要5~10年的时间。