中存储消息,2024年4月25日,IBM官网宣布,IBM将以每股35美元的现金收购HashiCorp,企业价值为64亿美元。HashiCorp 的产品套件为企业提供了广泛的基础设施生命周期管理和安全生命周期管理功能,使组织能够自动化其混合云和多云环境。

“企业客户正在努力应对跨公共云和私有云以及本地环境的基础设施和应用程序的空前扩展。全球对生成式人工智能的兴奋加剧了这些挑战,首席信息官和开发人员面临着技术战略的巨大复杂性,“IBM董事长兼首席执行官Arvind Krishna说。“HashiCorp 在帮助客户管理当今基础设施和应用程序蔓延的复杂性方面有着良好的记录。将IBM的产品组合和专业知识与HashiCorp的能力和人才相结合,将创建一个专为人工智能时代设计的综合混合云平台。

云原生工作负载和相关应用程序的兴起正在推动企业管理的云工作负载数量的急剧增加。此外,生成式 AI 部署与传统工作负载一起继续增长。因此,开发人员正在使用越来越异构、动态和复杂的基础设施策略。这对技术专业人员来说是一个巨大的挑战。

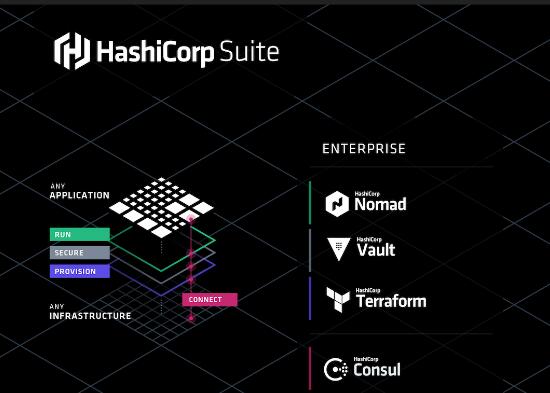

HashiCorp 的功能使企业能够使用自动化来提供基础设施和安全的生命周期管理,为混合和多云环境所需的关键工作流提供记录系统。HashiCorp 的 Terraform 是这些环境中基础设施配置的行业标准。HashiCorp 的产品帮助客户采用与云无关且高度可互操作的多云管理方法,并补充 IBM 对行业协作(包括与超大规模云服务提供商的深入和不断扩大的合作伙伴关系)、开发人员社区以及开源混合云和 AI 创新的承诺。

交易理由

- 强大的战略契合度 – IBM 收购 HashiCorp 后,创建了一个全面的端到端混合云平台,专为 AI 驱动的复杂性而构建。两家公司的产品组合和人才的结合将为客户提供广泛的应用程序、基础设施和安全生命周期管理能力

- 加速关键重点领域的增长—— 交易完成后,HashiCorp预计将为IBM带来显著的协同效应,包括Red Hat、watsonx、数据安全、IT自动化和咨询等多个战略增长领域。例如,红帽 Ansible 自动化平台的配置管理与 Terraform 的自动化功能强强结合,将简化混合云环境中应用的配置和配置。两家公司还预计,通过利用IBM在全球超过175个国家/地区运营的世界级市场战略、规模和影响力,HashiCorp的增长计划将加速

- 扩大总潜在市场 (TAM) – 此次收购将为企业客户提供更全面的混合云和多云产品创造机会。HashiCorp 的产品与 IBM 和 Red Hat 相结合,将为客户提供一个平台,以在不断发展的基础设施(包括超大规模云服务提供商、私有云和本地环境)中自动部署和编排工作负载。这将增强 IBM 应对整体云机会的能力,根据 IDC 的数据,2023 年的 TAM 为 1.1 万亿美元,到 2027 年的复合年增长率将达到十几倍。

- 有吸引力的金融机会 – 随着时间推移,该交易将加速IBM的增长,并受到上市和产品协同效应的推动。这种增长与运营效率相结合,预计将为收购的业务实现短期利润率的大幅增长。预计该交易将在第一年内增加调整后的EBITDA,并在第二年增加交易后的自由现金流。

HashiCorp 拥有 4,400 多家客户,包括彭博社、康卡斯特、德意志银行、GitHub、摩根大通、星巴克和沃达丰。HashiCorp 的产品在开发者社区中得到了广泛的采用,并被 85% 的财富 500 强企业使用。在 HashiCorp 的 2024 财年,他们在基础设施和安全方面的社区产品下载量超过 5 亿次,包括:

- Terraform – 为组织提供单一工作流来配置其云、私有数据中心和 SaaS 基础设施,并在整个生命周期内持续管理基础设施

- 保险柜 – 为组织提供基于身份的安全性,以自动验证和授权对机密和其他敏感数据的访问

- 其他产品 – 用于安全远程访问的边界;基于服务的网络领事;用于工作负载编排的 Nomad;Packer 用于构建和管理映像即代码;和 Waypoint 内部开发者平台

交易明细

根据协议条款,IBM将以每股35美元的现金收购HashiCorp,即64亿美元的企业价值(扣除现金)。

IBM和HashiCorp的董事会都批准了这笔交易。此次收购尚需获得HashiCorp股东的批准、监管部门的批准和其他惯例成交条件。

公司最大的股东和投资者合计持有HashiCorp已发行普通股约43%的投票权,他们与IBM签订了投票协议,根据该协议,双方同意将其所有普通股投票赞成该交易,反对任何替代交易。

该交易预计将于 2024 年底完成。