灾难恢复即服务市场指南

转自Gartner,中存储网仅提供翻译

对于想要以成本效益的方式提高IT弹性,满足合规性或法规要求并解决资源不足的基础设施和运营领导者,DRaaS是一个不错的选择。这项研究汇集了为中型市场和大型企业提供服务的提供商的类型。

总览

主要发现

- 灾难恢复预算预计将在2020年增加,预计50%的组织将超过其IT预算的7%用于IT灾难恢复。然而,在财政困难时期,灾难恢复是最先考虑降低成本的领域之一。1

- 许多公开发表的文章和供应商混淆了DRaaS的定义,将实际的DRaaS(服务)与DRaaS的组件(例如自动化、复制工具和云提供商)混为一谈。这使试图选择潜在供应商的组织感到困惑。

- 市场上有成百上千的提供商声称自己是DRaaS供应商;然而,大多数供应商只是提供了一个由商业现成的复制工具提供的美化的主机或基础设施的拼凑。更好的提供商已经将他们的产品产业化,并投资于确保应用程序恢复的增值服务组件。

- 现在DRaaS市场已经成熟,产品也更加工业化,与几年前相比,DRaaS实现的规模和范围已经显著增加。然而,较大的参与通常与更复杂的“购买/构建”决策相关。

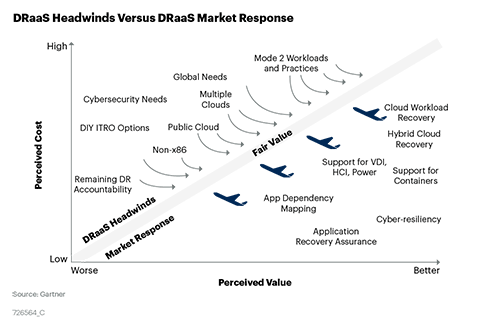

- DRaaS市场面临着几个不利因素,包括不断改进的、自己动手的产品;SaaS灾难恢复选项;云管理服务提供商。DRaaS提供商正在解决价值链机会,从对更多工作负载类型的支持,到应用程序保障附加组件,再到与安全和更改管理相关的主动式服务。

推荐建议

负责IT灾难恢复的CIO/CTO应该怎么做:

- 通过评估draa以获得潜在的快速收益,支持预算削减计划,尤其是在面临有关期末托管协议、基础架构更新和复制软件维护更新的决策时。

- 通过业务影响分析,与业务合作伙伴建立共同创建的事实基础,从而调整需求和预算,避免孤立地猜测。

- 通过评估需求(如工作负载类型和恢复位置需求)以及未来的战略计划(如应用程序现代化、云迁移和自动化计划)来巩固范围。

- 通过确定价值实现时间是否是一个高度优先事项,以及您是否希望您的团队投入时间设置工具、创建运行手册和管理目标灾难恢复位置,来决定DRaaS是否更适合自己动手。

- 通过利用本研究中提供的DRaaS提供商分组,并将重点放在供应商的恢复经验和服务产业化,而不是过于常见的技术能力,从而改进DRaaS供应商的选择。

战略规划假设

到2025年,60%的基础设施和运营(I&O)领导人已经明显地发展了财政规模适当的传统灾难恢复(DR)能力,他们将扩大他们的角色,以应对尚未被认领的或新出现的IT恢复能力领域。

市场定义

灾难恢复即服务(DRaaS)市场提供在发生灾难时在另一个位置恢复企业应用程序。提供商可以将服务作为完全管理的产品、辅助恢复产品或软件即服务(SaaS)模型交付。该服务应作为独立的、工业化的产品进行营销和销售,至少包括:

- 计划演习和声明的按需恢复云

- 服务器映像和生产数据复制到云

- 在本地和云之间自动进行故障切换和回切

- 恢复时间服务级别协议(SLA)

图1:区分DRaaS和替代方案之间的差异

市场描述

DRaaS市场由数百个供应商组成,每个供应商都有不同的能力来支持需求。这些要求与不同的工作负载类型、地理位置、入职和持续支持级别、恢复点目标(RPO)和恢复时间目标(RTO)选项的数量以及目标恢复位置有关。

DRaaS合同包括由ITRO实现的恢复基础设施和标准化sla。服务提供商可以提供完全托管服务、辅助恢复服务或自助服务(有关服务支持类型的其他详细信息,请参见注3)。

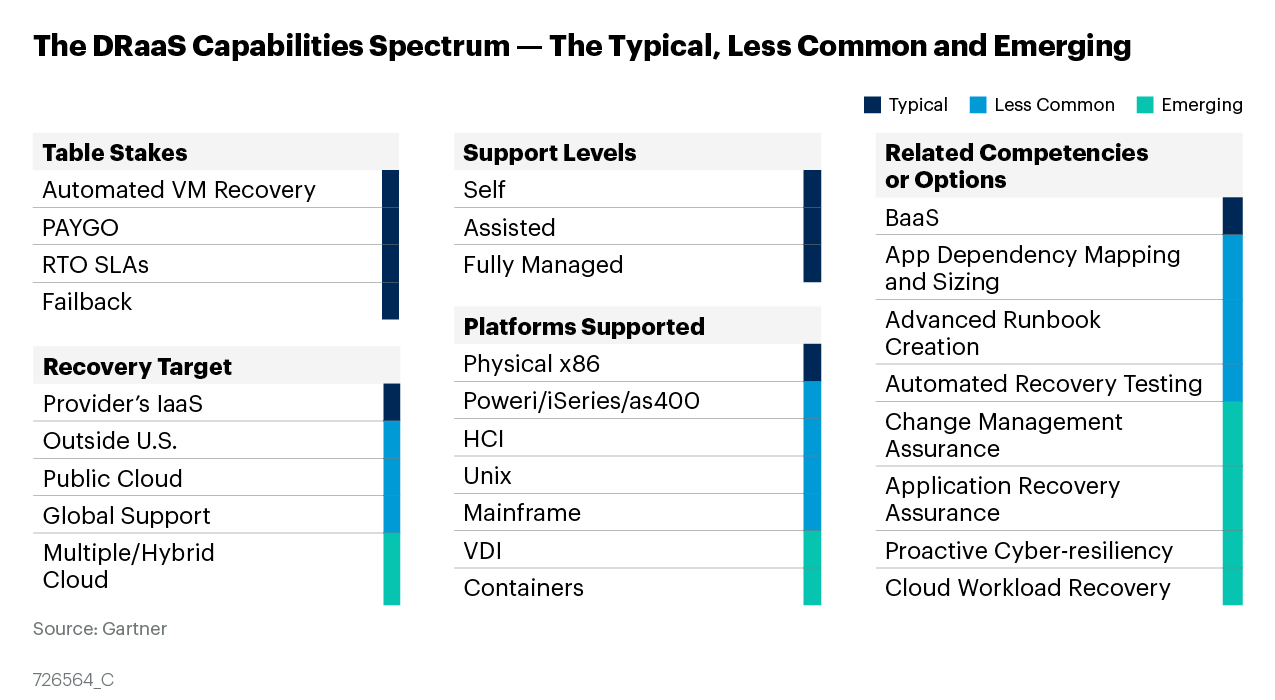

随着对所支持平台、可用的恢复目标位置和相关能力的进一步检查,DRaaS提供商之间的更大区别变得更加明显(见图2)。物理x86支持、使用提供商的IaaS和补充产品(如备份即服务(BaaS))是提供商的典型做法,但其他一些不太常见,或正在提供商中出现。

图2:DRaaS能力谱—典型,不常见和新兴

市场方向

DRaaS供应商包括多种服务提供商。对大多数人来说,DRaaS并不是他们主要的创收服务。有些还支持通信服务、传统的基于订阅的恢复服务、托管、托管托管、IaaS和托管备份服务。最初,DRaaS主要对中小型企业(smb)有吸引力。这是因为DRaaS腾出了这些企业的IT员工的时间,而且在许多情况下,他们缺少辅助恢复数据中心和经验丰富的支持人员。随着DRaaS的成熟,DRaaS也成为一些大型组织的一个有吸引力的选择,这些组织希望从管理日常运营任务中解放资源,专注于他们认为更有价值的活动。这导致了更复杂和更大的实现。在一段时间内,很少有超过200个服务器映像的预订与保护1000个以上服务器映像的预订。

为了了解市场方向,需要进一步检查竞争市场动态、现有客户价值链的差距以及与更大和更复杂的业务相关的挑战。

竞争力量

ITRO软件提供商

灾难恢复自动化和协调软件大大简化了灾难恢复管理。在本x86虚拟机(vm)市场指南中,供应商使用的一些比较常见的ITRO产品有Zerto、Veeam、AWS cloudeneat和Actifio。如果只需要协调VMware工作负载,但需要协调不同的备份软件,则可以选择VMware Site Recovery Manager。当编排还涉及非VMware工作负载时,“manager of manager”ITRO选项可能比较合适。示例包括Geminare和IBM弹性编排。

大多数DRaaS提供者使用其中的一个或多个工具。在这些产品得到改进的程度上,DRaaS提供商的产品也能得到改进(参见注2中的常见问题解答,了解本市场指南中重点介绍的提供商以外的其他示例)。然而,这对DRaaS提供商来说是一把双刃剑,因为潜在客户也可以购买这些工具。随着商用现货(COTS)ITRO产品变得更加直观,并包含更多选项,“构建还是购买”的决策可能会受到影响,特别是当超大规模云成为开发的首选位置时。ITRO的能力越来越多地来自:

传统备份提供商:随着备份和灾难恢复产品的不断融合,备份软件供应商一直在添加这些功能。

基于SaaS的备份提供商:例如,Druva的Phoenix和CloudRanger产品或Clumio。

超融合基础设施(Hyperconverged Infrastructure,HCI):HCI和虚拟化供应商也一直在添加这些功能,而且在许多情况下,还开发了自己的灾难恢复产品。示例包括Amazon Web Services(AWS)上的VMware站点恢复、带有Xi Leap的Nutanix和具有多个选项的Datrium(包括恢复到不带HCI的VMC)。

ITRO补充:一些云管理平台(cmp)、IT服务管理(ITSM)、IT运营管理(ITOM)和应用程序性能监控(APM)供应商正在添加模块,以提供“按钮式”恢复功能。

间接竞争

公共云托管服务提供商(MSP):这些提供商在公共超规模云上提供与基础设施和平台运营相关的专业和托管服务,包括阿里云、亚马逊网络服务(AWS)、谷歌云、IBM云、微软Azure和甲骨文云。公共云提供商对MSP的兴趣并不是DR。但是,当组织需要与云迁移、操作转换或应用程序现代化相关联的托管服务时,它们变得非常相关。在公共云中,这些msp通过提供不间断服务、避免数据丢失(和损坏)以及从灾难中恢复的能力,提供了保护传统工作负载的方法。这些服务至少包括自动化群集管理、备份和恢复以及数据中心故障切换服务。对于未迁移到云端的工作负载,恢复选项往往以私有云附加组件(例如Rackspace Technology的灾难恢复服务)的形式出现,或者利用MSP认为最适合这种情况的云(例如,Wipro与Oracle的DRAS)。

以渠道合作伙伴为中心的中小企业提供商:对于中小型企业的I&O领导者,有一些成熟的参与者—包括Acronis、Arcserve、Axcient、Carbonite、Databarracks、Datto、Infrascale、Quorum、StorageCraft和Unitrends。这些供应商往往拥有自己的备份和复制软件知识产权(IP)、自己的ITRO功能和强大的渠道合作伙伴计划。尽管单个交易往往要小得多,但它们通常带有更高阶的价值陈述,即本质上是通过MSP渠道合作伙伴进行的小型外包活动。

因此,这些提供者还将包括与服务管理、监视和端点保护相关的即插即用组件,以进一步启用MSP。在大型企业中的使用往往是那些购买了产品(而不是DRaaS服务)或由本地IT在单个校园或业务单元中使用的形式。

客户价值链痛点

使用DRaaS的客户仍然对许多组件负责

业务影响分析(BIA)和风险评估:Gartner估计,70%的公司在没有任何与业务一致的数据点或基于过时的BIA的基础上做出灾难恢复决策。如果没有BIA提供的事实基础,团队只能猜测灾难恢复的适当水平和可容忍的风险。无论是否使用DRaaS,这都会导致超支或未达到预期。

应用程序依赖关系映射:如果没有第一个映射依赖项,就不能创建恢复运行手册,更不用说“按钮”了。在大多数DRaaS合同中,这是客户的责任。对于简单的环境(例如,100%的小型VMware环境),这不是什么问题。对于其他人来说,它需要工具和分析。

恢复测试练习:大部分现有的DRaaS客户仍然不定期进行测试,即使这样做的成本已经包含在合同中。

更改管理协调:如果生产中没有任何更改,灾难恢复故障转移成功将更容易实现。然而,这不是现实。保持与灾难恢复目标的一致性会带来额外的开销。

备份:购买DRaaS通常不会免除备份的需要。

为更复杂的环境和多国支持进行权衡

非x86:最终,灾难恢复程序的理想结果是恢复业务流程,而不仅仅是数据或服务器的一个子集。当非x86环境开始发挥作用时,DRaaS选项的数量将大大减少,集成恢复变得更加复杂。没有针对非x86工作负载提供工业化产品的DRaaS提供商通常通过单独的托管合同来处理,客户最终将对此负责。

跨国支持:大多数有跨国支持需求的潜在DRaaS客户都希望使用一个DRaaS提供商,但选择很少。一些公司会考虑根据最佳匹配在不同地区雇佣多个供应商,而其他人可能会认为复杂性是简单地在内部构建能力的另一个原因。

数字化工作场所恢复:对于大多数组织来说,台式机和端点设备的恢复历来都属于业务连续性范畴,但已经超出了IT的范围。Gartner博士预计,鉴于数字工作场所的重要性和最近在家办公的激增,这种情况会有所发展。

战略复杂性

对于缺乏灾难恢复能力或技能或资源很少的组织来说,DRaaS的价值主张是明确的。DRaaS可以节省资金和降低复杂性(请参阅“降低成本和背负灾难恢复投资”)。对于拥有多个应用程序现代化和战略性云计划的组织来说,价值开始受到质疑。三个例子包括:

混合云缺口:当DRaaS提供商在支持的平台或云方面受到限制时,其价值受到质疑。这是因为该组织知道它仍然需要投入资源来填补混合和多云部署的支持缺口。

飞行计划:在迁移、转型项目和围绕战略计划时间安排的不确定性中,存在商业问题。当工作负载已经消除、转换或迁移时,组织不希望仍然在合同中为DRaaS付费。

在自动化方面加倍努力:问题是,投资是否会更好地用于创建内部自动化团队,这些团队不仅可以处理传统架构的灾难恢复自动化,还可以处理容器、API平台和数字产品计划的DevOps/站点可靠性工程(SRE)。

DRaaS供应商市场对不利因素的反应

上面描述的以及图3进一步说明的多向不利因素可能会使DRaaS边缘化,以至于潜在客户可能会认为它对于价值来说过于战术化或成本过高。

DRaaS提供商以多种方式积极响应,以克服这一潜力湍流。那里可以更加自动化前端入职和正在进行的流程,支持新的和旧的平台,并定位于混合云管理、应用程序恢复保证和网络恢复附加服务(见图3)。

图3. DRaaS不利因素与DRaaS市场响应

然而,对于DRaaS提供商来说,很难做到“人人皆有”,在保持成本竞争力的同时,在所有这些方面创造工业化能力。为了创建一个供应商的短名单,大多数Gartner客户发现首先按类型对他们进行分组是很有帮助的。然后根据优先级、价格和供应商对所需能力的工业化程度缩小范围。

市场分析

大多数为企业客户提供服务的DRaaS提供商分为以下三类:

第1组。传统的灾难恢复服务提供商和传统的灾难恢复服务提供商在历史上都有所发展。在大多数方面,这些供应商与第2组中的供应商相似。主要的区别在于,他们在管理灾难声明方面拥有数十年的经验,并且在支持恢复各种非x86工作负载方面拥有深厚的能力。由于这些原因,他们往往有一些最大和最复杂的任务。尽管自助服务的选择有所增加,但历史上大多数服务都是完全管理的。最近的市场营销和产品开发工作主要集中在混合云恢复、附加弹性附加服务和托管应用程序级恢复上。

第二组。高级托管/托管提供商:这些供应商在DRaaS提供商中占据最大份额。最开始是在托管和/或托管中,增加了基于VMware的IaaS能力,然后将其与一个或多个ITRO产品结合起来,形成DRAS产品的基础。非x86工作负载通常通过托管单独处理。和几乎所有的提供商一样,这一群体倾向于选择自己的数据中心进行恢复,但通常也会将超规模提供商的IaaS作为潜在目标。在这种类型的市场中,大多数DRaaS提供商都是以功能为基础的。然而,更好的提供者会更进一步地包含服务组件,这些组件可以简化入职,帮助创建自动运行手册,并提供变更管理流程的挂钩。这允许选择从自助服务到完全管理,增强了非x86支持(即使是通过合作伙伴关系),和/或将多个复制和ITRO产品集成到一个控制台中以适应不同的恢复层。

第三组。超规模云提供商:这些供应商将大规模的全球云基础设施规模与复制和自动化能力结合起来,通过SaaS模型提供DRaaS。这些提供商往往对那些长期战略意图迁移到云的客户或那些环境接近100%虚拟化或物理x86的客户具有吸引力。对于I&O团队来说,另一个引人注目的方面是,在将工作负载迁移到云端之后,可以利用这些产品来恢复到另一个可用性区域或另一个区域。这些提供商利用提升和转移迁移产品所使用的功能,以实现附加功能,例如应用程序依赖关系映射和云大小估计器。由于这些提供商提供低成本/低承诺付款选项,I&O团队通常会使用此提供商类型执行概念验证(POC),同时通过RFP与其他DRAA提供商类型接洽。然而,当涉及到更大、更复杂的环境或需要持续支持时,客户机通常会与第三方MSP接洽。不可否认,这一群体与SaaS交付的ITRO产品之间存在着细微的差别。(有关这方面的其他内容,请参阅其他超规模提供商怎么办?本研究的一部分。)

有代表性的供应商

市场介绍

本研究的其余部分对这三个群体进行了研究,并描述了在美国有重要影响的主要供应商。他们专注于与中端市场和大型企业的直接合作,为多种工作负载类型(如虚拟和物理)提供恢复,并受到Gartner客户的显著关注。

代表性供应商:DRAS产品矩阵

除了对本研究中强调的11家供应商中的每一家的描述外,还为上述三个集团提供了一份DRaaS供应矩阵(见表1、表2和表3)。支持领域分为平台、目标选项、其他服务组件和DRaaS恢复位置。每一项的指定如下:

X=提供商有正式的DRaaS产品。然而,这并不意味着它具有成本效益、高价值,也不意味着供应商是否有可能注入大量投资来实现更高水平的服务产业化。

空白单元格。这并不意味着提供者不能提供任何支持,因为它可能通过合作伙伴、其他服务产品或自定义项目来支持。目前没有正式发售。很多时候,这通常是出于战略目的,因为供应商可能希望专注于差异化的核心竞争力,而不是试图做到一切皆有。另一些时候,这可能是因为技术、供应商的销售渠道、合作伙伴的影响或希望为客户提供更多定制服务。

表1 :第1组:代表性的“演进的传统” DRaaS提供商

|

Support Areas |

IBM |

Recovery Point |

Sungard Availability Services |

||||||||

|

Virtual x86 |

X |

X |

X |

||||||||

|

Physical x86 |

X |

X |

X |

||||||||

|

Power i/iseries/as400 |

X |

X |

X |

||||||||

|

AIX |

X |

X |

X |

||||||||

|

HPUX |

X |

X |

X |

||||||||

|

Solaris |

X |

X |

|||||||||

|

Mainframe |

X |

X |

X |

||||||||

|

VDI |

X |

||||||||||

|

Containers |

|||||||||||

|

AWS as Target |

*** |

X |

X |

||||||||

|

Azure as Target |

*** |

||||||||||

|

VMware Cloud on AWS |

*** |

X |

|||||||||

|

Bare Metal as a Service |

X |

X |

X |

||||||||

|

Onboarding: Application Dependency Mapping and Sizing |

X** |

X** |

X |

||||||||

|

Change Management Assurance Monitoring |

X** |

X** |

X** |

||||||||

|

Managed Application Recovery (MAP) Add-On Service |

X** |

X** |

X** |

||||||||

|

Touchless Testing by Provider |

X, via MAP |

X, via MAP |

X, via MAP |

||||||||

|

Cyber-Resiliency |

X** |

X** |

X** |

||||||||

|

Integrated Orchestration across Multiple Replication Tools |

X |

X |

X |

||||||||

|

Backup as a Service |

X** |

X** |

X** |

||||||||

|

Africa |

|||||||||||

|

South Africa |

X |

||||||||||

|

Australia/New Zealand |

X |

||||||||||

|

Canada |

X |

X |

|||||||||

|

Central America |

X |

||||||||||

|

China |

X |

||||||||||

|

Europe — Central |

X- Germany |

||||||||||

|

Eastern Europe |

|||||||||||

|

Europe — Northern |

X- Norway |

||||||||||

|

Europe — Southern |

X |

||||||||||

|

Greece |

X |

||||||||||

|

Italy |

X |

||||||||||

|

Portugal |

X |

||||||||||

|

Spain |

X |

||||||||||

|

Europe — Southeastern |

|||||||||||

|

Western Europe |

X |

X |

|||||||||

|

Belgium |

X |

||||||||||

|

France |

X |

X |

|||||||||

|

Luxembourg |

X |

||||||||||

|

Netherlands |

X |

||||||||||

|

Republic of Ireland |

X |

||||||||||

|

UK |

X |

X |

|||||||||

|

Japan |

X |

||||||||||

|

Middle East |

X |

||||||||||

|

Turkey |

X |

||||||||||

|

Others |

X* |

||||||||||

|

Other APAC |

X- India, Korea |

||||||||||

|

Singapore |

X |

||||||||||

|

South America |

X- Brazil |

||||||||||

|

U.S. |

X |

X |

X |

||||||||

|

U.S. FedRAMP |

X |

||||||||||

|

X = The provider has a formal DRaaS offering. Attributes related to quality, value, level of industrialization or degree of integration with other DRaaS components should be vetted directly via Gartner analyst inquiry. Blank Cell = Not a formal offering. This does not mean the provider is incapable of meeting the requirement. There just is no official DRaaS offering or DRaaS component at this time. Support may come from a mix of colocation and customized configurations more analogous with traditional DR. * Offered via partner. ** Offered via professional services or separate add-on. *** Offered via other DIY resiliency orchestration services. **** Each location may vary in terms of breadth/depth of offerings. Also, if the provider also leverages hyperscale cloud providers as a target location, additional countries could theoretically apply. |

|||||||||||

数据来源 Gartner (June 2020)

表2 :第2组:代表性的“高级托管/托管” DRaaS提供商

|

Support Areas |

Expedient |

Flexential |

iland |

InterVision |

phoenixNAP |

TierPoint |

Webair |

||||||||

|

Virtual x86 |

X |

X |

X |

X |

X |

X |

X |

||||||||

|

Physical x86 |

X |

X |

X |

X |

X |

X |

X |

||||||||

|

Power i/iseries/as400 |

** |

X* |

X* |

X* |

X* |

||||||||||

|

AIX |

** |

X* |

X* |

||||||||||||

|

HPUX |

** |

** |

|||||||||||||

|

Solaris |

** |

** |

|||||||||||||

|

Mainframe |

X* |

X* |

X* |

||||||||||||

|

VDI |

X |

X |

|||||||||||||

|

Containers |

X |

*** |

X |

||||||||||||

|

AWS as Target |

X |

** |

X |

||||||||||||

|

Azure as Target |

X |

** |

X |

X |

X |

||||||||||

|

VMware Cloud on AWS |

X |

X |

|||||||||||||

|

Bare Metal as a Service |

X |

X |

|||||||||||||

|

Onboarding: Application Dependency Mapping and Sizing |

X** |

X** |

X |

X** |

X** |

X** |

X |

||||||||

|

Change Management Assurance Monitoring |

X |

||||||||||||||

|

Managed Application Recovery (MAP) Add-On Service |

X |

X |

|||||||||||||

|

Touchless Testing by Provider |

X |

X |

|||||||||||||

|

Cyber-Resiliency |

X*** |

||||||||||||||

|

Integrated Orchestration across Multiple Replication Tools |

X |

X |

X |

||||||||||||

|

Backup as a Service |

X*** |

X*** |

X*** |

X*** |

X*** |

X*** |

X*** |

||||||||

|

Africa |

|||||||||||||||

|

Australia/New Zealand |

X |

X |

|||||||||||||

|

Canada |

X |

X |

X |

||||||||||||

|

Central America |

|||||||||||||||

|

China |

|||||||||||||||

|

Europe — Central |

|||||||||||||||

|

Eastern Europe |

|||||||||||||||

|

Europe — Northern |

|||||||||||||||

|

Europe — Southern |

|||||||||||||||

|

Europe — Southeastern |

X |

||||||||||||||

|

Europe — Western |

X |

X |

X |

X |

|||||||||||

|

France |

X |

||||||||||||||

|

Netherlands |

X |

X |

X |

X |

X |

||||||||||

|

Republic of Ireland |

|||||||||||||||

|

U.K. |

X |

X |

|||||||||||||

|

Japan |

|||||||||||||||

|

Middle East |

|||||||||||||||

|

Other APAC |

|||||||||||||||

|

Singapore |

X |

X |

X |

||||||||||||

|

South America |

|||||||||||||||

|

U.S. |

X |

X |

X |

X |

X |

X |

X |

||||||||

|

U.S. FedRAMP |

|||||||||||||||

|

X = The provider has a formal DRaaS offering. Attributes related to quality, value, level of industrialization or degree of integration with other DRaaS components should be vetted directly via Gartner analyst inquiry. Blank Cell = Not a formal offering. This does not mean the provider is incapable of meeting the requirement. There just is no official DRaaS offering or DRaaS component at this time. Support may come from a mix of colocation and customized configurations more analogous with traditional DR. * Offered via partner. ** Offered via professional services or separate add-on. *** Offered via other DIY resiliency orchestration services. **** Each location may vary in terms of breadth/depth of offerings. Also, if the provider also leverages hyperscale cloud providers as a target location, additional countries |

|||||||||||||||

资料来源:Gartner(2020年6月)

表3 :第3组:代表性的“超大规模云” DRaaS提供商

|

Support Area |

Azure Site Recovery |

||||||||

|

Virtual x86 |

X |

||||||||

|

Physical x86 |

X |

||||||||

|

Power i/iseries/as400 |

|||||||||

|

AIX |

|||||||||

|

HPUX |

|||||||||

|

Solaris |

|||||||||

|

Mainframe |

|||||||||

|

VDI |

|||||||||

|

Containers |

|||||||||

|

AWS as Target |

* |

||||||||

|

Azure as Target |

X |

||||||||

|

VMware Cloud on AWS |

|||||||||

|

Bare Metal as a Service |

|||||||||

|

Onboarding: Application Dependency Mapping and Sizing |

X |

||||||||

|

Change Management Assurance Monitoring |

|||||||||

|

Managed Application Recovery (MAP) Add-On Service |

|||||||||

|

Touchless Testing by Provider |

** |

||||||||

|

Cyber-Resiliency |

|||||||||

|

Integrated Orchestration across Multiple Replication Tools |

** |

||||||||

|

Backup as a Service |

X*** |

||||||||

|

DRaaS Locations |

|||||||||

|

X = The provider has a formal DRaaS offering. Attributes related to quality, value, level of industrialization or degree of integration with other DRaaS components should be vetted directly via Gartner analyst inquiry. Blank Cell = Not a formal offering. This does not mean the provider is incapable of meeting the requirement. There just is no official DRaaS offering or DRaaS component at this time. Support may come from a mix of colocation and customized configurations more analogous with traditional DR. * Offered via partner. ** Offered via professional services or separate add-on. *** Offered via other DIY resiliency orchestration services. **** Each location may vary in terms of breadth/depth of offerings. Also, if the provider also leverages hyperscale cloud providers as a target location, additional countries could theoretically apply. |

|||||||||

| 资料来源:Gartner(2020年6月) | |||||||||

那么其他超大规模提供商呢?

未完,全文内容请访问Gartner,原文地址:https://www.gartner.com/doc/reprints?id=1-1ZHAH8RZ&ct=200715&st=sb